2009年3月30日星期一

廢柴基金3月結

本月收回505點。

已沽4月大權160c @88及102 p @142, 102p經過大升後只剩30點,考慮明日季結平倉,等再跌再沽。大權雖然有正股對沖,但輸200點已經要10K,對本廢柴實在太剌激,故下月可能沽回2張比較近價的細權。

昨天跟偉哥沽了廢紙權132p@ 12,執返5舊。今朝亦有140c@ 21 可以沽,不過唔夠按金。其實入多d按金,沽廢紙權可能亦是一條出路?

11月至今已收回3711點。距離10月大災難時還差1000點。

2009年3月13日星期五

中國包裝(572)研究 - 會是另一間第一天然嗎?

記憶中與展鴻的相遇,可能是與VP有關,時間可能與本廢柴"邂逅"第一天然差不多。後來網友hiking 曾經在市場先生的newsgroup以價值投資的角度分析展鴻,當時本廢柴曾經研究過年報一陣子,但最終沒有買入。(柴按:寫畢本文大半,發覺原來hiking兄的blog上有當年分析的貼文。果然,hiking兄與本廢柴真如雲泥之別,一個真的價值投資者不會輕易落入圈套。)之後沒有再follow-up,只是06年及07年中大升時有再留意過,但不欲高追,沒有再研究。

與第一天然一樣,中國包裝都是一隻低PE,穩步增長,派息不錯的好股。由於工業股不是市場主流,中國包裝從來不是市場的集點。在大哥楊宗旺的第一天然爆破之後,這隻不起眼的工業股是否會有同一命運呢? 本廢柴在1076爆破之後已經點提572非常高危,由於本廢柴太懶,一直沒有將分析結果詳細記錄。現在整理一下當時的筆記,結合1076的模式,再重新分析一次。

第一天然爆破後發生的事件 (進行中)

2009年3月9日 - 第一個非執董跳船。第一天然爆破至今才跳船,真有義氣。

2009年2月27日 - 一間印尼銀行(PT. Bank Mandiri (Persero) Tbk)的香港分行向公司追11.3M港元的債。該銀行給予公司的credit facility為15M港元。公司正在跟銀行商討還款時間表。

- 本廢柴孤陋寡聞,未聽過該印尼銀行。

- 由於欠的是港元,估計是上市公司或者BVI公司欠的。

- 08年6月中期報告,扣除銀行貸款及中毒掉期損失,公司還有130M人民幣左右。看來應該與第一天然一樣,所有"現金"都在大陸的公司裏。

2009年2月10日 - 公司披露之前中國建設銀行(亞洲)股份有限公司向公司追1.25M美元的債。公司已經與建行達成共識,終止有關的法律行動。

2008年12月18日 - 第一天然爆破,公司出聲明說明除主席楊宗旺及第一天然主席楊宗龍為兄弟關係之外,兩間公司"毫無關係"。記憶中後來報紙發現中國包裝無論在香港及福清的地址都只是在第一天然隔壁,所以他們至少應該是"鄰居"關係。

基本資料

中國包裝(展鴻)在2003年6月27日上市 (招股文件),以HKD1.23配售17M舊股,發行82.8M新股,集資102M。上市時的風波可以參考新財經:展鴻控股 - 第千只港股上市驚魂。保薦人為美建證券 (Upbest group)(355)。有關美建證券的英勇事跡,可以參考:

- 證券及期貨事務上訴審裁處維持證監會有關暫時吊銷美建證券有限公司及美建投資有限公司 的財務總監及兩名董事的牌照的決定 http://www.sfc.hk/sfcPressRelease/TC/sfcOpenDocServlet?save=1&docno=07PR153

- David Webb的Egana and Upbest (聯洲與美建)

集團的主要業務為生產及銷售包裝食品及飲料的馬口鐵罐,亦提供馬口鐵的塗黃及印刷服務。馬口鐵罐即是一般罐頭食品的罐及汽水罐等等,應該high tech極有限,進入門檻不高。

公司的架構跟第一天然一樣。上市公司在開曼群島成立,擁有一家BVI的中間控股公司博旺企業有限公司,博旺再擁有福建福旺金屬製品有限公司。上市時公司的所有業務均由福旺經營。公司在04及07年再設立山西展鵬金屬製品有限公司及四川展旺金屬制品有限公司擴充經營。另外還有數間用品途不明的BVI公司及香港公司。

港交所或證監可否要求公司年報出Org Chart?? 經過多年,一般投資者根本沒法知道公司的架構。

股價圖(取自AAstock)

以下為上市至今的週線圖

以下為3年週線圖

雖然見頂後大勢向下,但亦有不少反彈,(08年1月及4月),可能有不少無知散戶中伏。一般圖表派會在跌穿0.63左右逃走。2008年十月後,無視1076爆破,走勢曾經轉好。未輸死的偽價值投資者或者圖表派可能會在此時買入。2月被追數後再度向下。由於兩度被追數,相信偽價值投資者應該已經賣出,剩下莊家(如有)及賭徒。

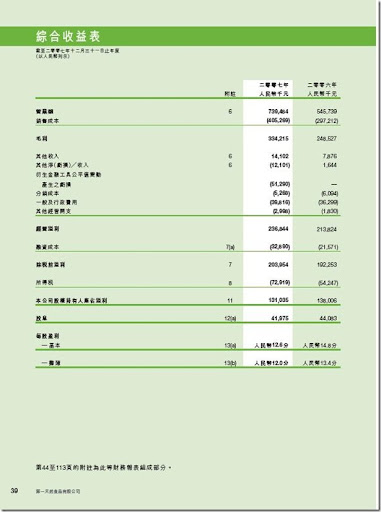

損益表

觀察:

- 毛利率持平,營業額增長補償中毒的損失,總體盈利略降。由於沒有同類的公司,很難證明公司的毛利率是否正常。 有時間的話可以對比廣南(1203)的業績,廣南生產馬口鐵,應該有一定啓示。

- 稅務費用正常,再看資產負債表,神奇地沒有發現Deferred tax,可能同應付稅項合併。由於應付稅項很少,即公司應該真的將稅款都繳交給中國稅局。

- 行政費用大增,可能是狂發認設權給員工所致。

- 總體盈利保持,但狂發新股及行使購股權令每盈利大降。

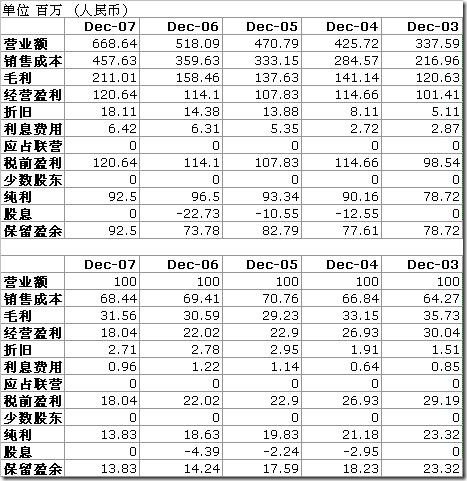

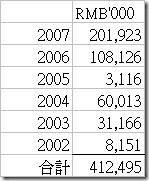

以下是多年的損益表匯總:

觀察:

- 營業額穩定增長,毛利率非常穩定。

- 稅前盈利的比率不斷盈利下降。

基本上又是與1076非常相似,但股權攤薄得更厲害。

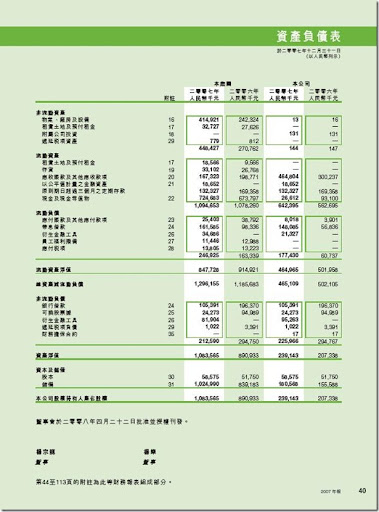

資產負債表

觀察:

- 預付租金80M,為買地之用,正常

- AR增加及存貨增加,幅度大於營業額增加,但好像不算過份。

- 對營業額七億的公司而言,AP及存貨都比較少。

- 保持高額凈現金,但扣除衍生金融工具後現金減少。

- 07年在市場大量吸水,似乎大多投資在固定資產。

仍然是AP及存貨的問題,再加上員工人數(見下文),相信營業額及部份AR很有可疑。

如果本廢柴要做假營業額,會有兩種可能性:

第一種就是買貨的公司確實存在,不過買貨公司的老闆是老闆的友好或者老闆本人,所有發票,銀行記錄甚至出貨記錄(至於出的是甚麼貨,數量對不對是另一回事)都是真有其事的,左手交右手,唯一真實的成本就是交所得稅及增值稅。第一天然可能就是用這個模式,由於主要是出口,增值稅的成本應該可以大大減輕(不過可能真的要運幾櫃垃圾出境?)。

第二種就是虛構買貨的公司,只要偽做假的銷售文件,審計時寄回假的audit confirmation就可以,在中國,發票及增值稅會是一個問題。由於買家是"假"的,所以不會有人付貨款,AR會變得很大。德發的爆破,是源於大股東想"注資"消除假的AR引起。

現金流量表

無懈可擊。照理公司經營現金流已足以支付所有的資本開支及股息,絕無需要大規模集資,服毒等等。

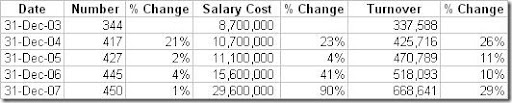

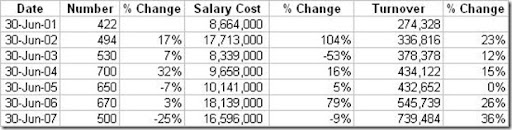

員工人數

可以直接用第一天然的評語。

1. 員工數目似乎太少。由於沒有業務相似的公司,很難直接比較。由於主要業務為生產,除非生產過程非常自動化或者單價很高,員工數目應很難少於1000人。公司04年在山西開新廠,07年在四川開新廠,投產了N條生產線,員工從04年起只增加33人。開一間新廠,後勤員工都可能要3-40人。可能公司有非常多員工都是臨時工,或者員工與時並進,生產力非常高,所以公司大大增加他們的薪金,另見下面"楊生是個好老闆"一段。

2. 員工數目與營業額增長不對稱。04年到07年,營業額增加50%,員工增加10%。

有毒衍生工具

又可以直接copy 1076。

基本上572中的毒跟1076及1195一樣,在07年與德銀訂立掉期合約,從德銀先收取一筆現金(10M美金),然後再按遠期利率指數決定以後的浮動費用。詳情可以David Webb 的toxic derivative一文。

公司06年底淨現金270M,照理不需要服毒。

David Webb 認為中毒的公司可能在服毒時不了解自己吃的是毒藥。本廢柴則認為有些公司可能清楚知道服毒對自己有百害只有一利,該一利就是即時的現金。公司為甚麼需要現金?沒有人知道。本廢柴當然亦不排除楊生及所有中毒公司的CFO及CEO等等是傻仔的可能性。

另外,有可能德銀只是一個中間人,實際的對家可能是其他獨立甚至非獨立人仕。

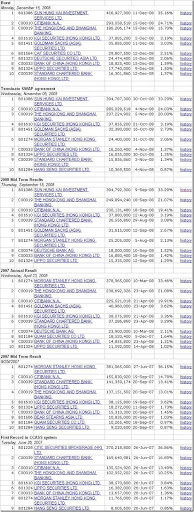

派息 (取自經濟通)

又可以直接用第一天然的評語。派息穩定,派息比率20%-30%。由於PE低,雖然派息比率不高,息率保持5%左右, 公司上市多年的總派息為85M左右。小楊生約持有35%股權,總收入30M。

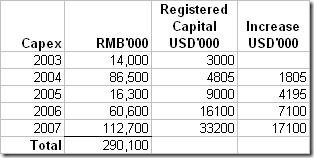

資本開支

跟1076一樣,都是05年的資本開支減少,06-07年大增。從中國公司的註冊資本來看,除04年資本開支好像太多外,基本相符。集資額基本亦跟吸水額成正比。

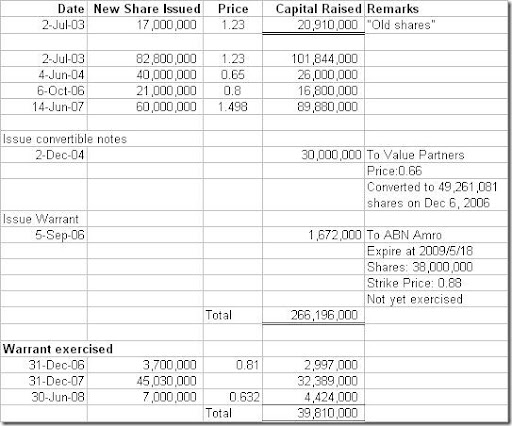

集資記錄

幾乎每年吸水一次,總吸水266M。跟大哥的手法差不多,都有convertible notes (現在看來,大哥的所謂息票債券應該都是發給VP的),都是05年沒有吸水,都是有大量現金下集資。

04年及06年兩次配股都只是吸水17M及26M,實在太少。06年底公司淨現金270M,加上07年配股前公司已經服毒,收取德銀78M的首付款,照理不需要再配股集資。

06年發行非上市認設證,更是奇怪之極。如果需要資金,可以配股,發行(可換股)債券,可以銀團貸款。如果預期股價上升,可以高價配股,如果公司股價下跌,認股證肯定不會被行使。發認股證收那區區1.6M對公司的財政狀況完全沒有幫助。

對於持有認股證的對家 ,如果公司表現好,可以行使認股證,分享經營成果,如果表現不好,只損失那1.6M。對展鴻的股東則相反,公司表現好,有人沖來與自己分錢,表現不好,自己硬食。令股東贏粒糖,輸間廠,一間正派的公司沒有理由會這樣做。若要本廢柴估,原因十分簡單:〝出完之後炒起隻股,再行使認股證咪發達囉!〞斷估ABN 應該只是代幕後持有認股證,實際誰持有認股證則要問問小楊生。

結論就是,管理層一定有問題,如果管理層是迫不得已要這樣做,則公司一定有問題,我們沒有辦法知道為甚麼要這樣做,但無論如何,作為價值投資者,都不應該再持有。

不過有問題不代表股價會跌,對陰謀論投資者而言,發行認股證代表公司有得炒,事實公司在07年股價果然大升至1.5x。不過直到現在,認股證尚未行使,當然以後亦沒有機會行使。沒有人會知道為甚麼認股証持有人不在07年行使認股證。如本廢柴之流,至少會行使部份認設證收回成本。

題外話:東方表行(398)亦曾經在07年配售非上市認設證,結果股價亦大升,本廢柴如有時間將專文探討。

楊生是個好老闆

小楊生應該是一個不錯的老闆,在04至07年間,授予僱員(不包董事及管理層)的認股證達到91.2M股,公司只得450人,當公司有1/3人有認股證,平均每人有0.6M股認股證。大家可以想像一下路邊一個民工有50萬股香港上市公司認設証會是甚麼光景。

本廢柴不知道現在發香港公司的認設證給中國的員工是否很平常,但隨便想一下就覺得很麻煩,首先要解釋給月薪一千幾百的民工窩輪是甚麼,要給員工開港股戶口,員工要先匯港幣到港股戶口,要監察每個員工何時行使認股證,計清楚賺多少再代扣代繳個人所得稅。一般國際大公司為免麻煩,會structure成一個shareless transaction,即行使當日即時賣出,再由中國公司將所得以工資方式給回中國員工。不知道公司有沒有交個人所得稅呢?

另外,就本廢柴所知,認股證一般會作為員工的獎金發放,所以一般而言不會一年內發出多次。另外認設證一般都有vesting period,即要發出後要做滿一定年份才會正式授與員工。公司分別在2007年1月,2月,5月及7月(行使價0.67至1.36)不辭勞苦發出認股證給員工,最後7月股價1.3x時那次足足發了39M認股證給員工,員工亦不負所託,在07年行使了34M的證股證,並且全數行使了1月及2月份發的認股證(說明沒有vesting period),證明公司對員工確實很好。

可以想像公司應該要投放很多資源去進行這個購股權計劃。證明公司肯定十分重視員工,畢竟公司6億的營業額就要靠這幾百人支撐。(寫到這裏,開始頂自已唔住)

作為員工,除非想收息,行使認股權後應該會當日或很快在市場賣出,基本不會長期持股:

1. 對一個民工而言,cashflow應該是一個很大的問題。

2. 持有認股權,如股價升將可分享升幅,如股價跌穿行使價亦沒有損失,進可攻退可守,實在沒有必要行使認股權持有股票 。

問題是,公司的成交不多 (除了炒上配股的時候),作為員工,怎樣能確定行使購股權後的幾千萬股在市場上有人承接呢?

由於有忠實(本廢柴自已加上忠實二字)讀者要求,本來本廢柴還想研究"員工"行使購股權之前之後的成交,但恐怕又要研究三五七天,所以(或)會另文探討。第一天然亦有購股權的問題,但表面情況遠比公司正常。

相關人物 (大部份資料取自David Webb 的toxic derivative)

楊宗旺,集團主席,為已爆破的第一天然(1076)的主席楊宗龍之弟。有關第一天然爆破的研究,可參考本廢柴的第一天然爆破研究。

唐耀安,公司上市時的原始股東之一。華翔微電(1995)上市至今的財務總監,與其老闆林萬強一樣,是空手入白刃的高手。根據David Webb,唐生在公司02年7月以HKD2.65M買入21M 股,約為5.48% pre-IPO股份,該批股份在03年7月(1年後)按上市價計算,總值25.83M。唐生在04年2月禁售期滿後以0.81賣出15M股。

湯慶華,獨立非執行董事。浩倫農科(1073)的財務總監,相信必定認識IPO奇人董輝(見第一天然爆破研究)。

基金股東

照例不包括銀行,又是1076的熟悉面孔。

惠理基金 - 04年12月買入可換股票據,連本身持股共持有13.08%,07年8月持股降至5%以下。大戶出貨,愈出愈高,又全身而退。

惠理多年貫徹的價值投資,包括泰興,歐亞,海域,創維,再看看多年來曾經持股的公司 (其中不乏極品如修身堂),令本廢柴不禁想起天真嬌笑容滿面講好天真,好傻的偉論。

在網上找到一篇關於惠理投資超大現袋的文章, 又想起蔡東豪的文章,Hauman,當年壹週刊(有冇人有?),馬沙哥哥的文章,價值投資的路果然是孤獨的。

Concordia 披露1, 披露2- 07年3月持有公司5.28%,現在仍持有6.77%。此公司可能是莊家,或者是傻的。多年來只曾持有福清三寶(1076, 572, 565)。與UBS持股可能重疊,Concordia應該與565中的toxic convertible有關。

SFP Fund 披露1, 披露2 - 06年8月持有5.01%,08年4月持股降至5%以下。似乎又輸錢。這間多年亦只曾持有1076及572。可否炒左個fund man俾本廢柴做?

Galaxy - 07年6月持有5.33%,兩星期後持股降至5%以下。可能要輸錢。Galaxy為專炒拉圾股之基金,可以參考其持股。本廢柴認為其炒賣的100隻有99隻都是垃圾股

Penta Investment - 05年4月持有5.09%,06年11月持股降至5%以下。全身而退。Penta亦有炒垃圾股的傾向,可以參考其持股。以比率計算,本廢柴認為100隻有60隻是垃圾股。

數花(取自David Webb的網頁)

花紙比1076好,起碼大股東的股份(表面上)未有在CCASS出現。 令人奇怪的是再見1076事件發生之後十大持股總數沒有明顯的變化。只是在第一次追數後,十大持股總數降低了6%,反映大戶可能正在撤離。

另一個令人奇怪的地方就是2007年6月26日不在CCASS的股份只有24.29%。楊宗龍當時應有大約持有38%的股份。數字上最有可能代小楊生持有的是渣兜銀行,留意渣兜後來從十大持股中已經消失。

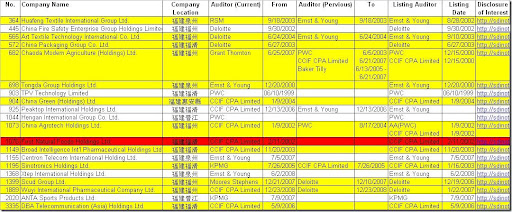

核數師

核數師由上市至今為Deloitte。畢竟為四大之一,相對有一定的保證。

結論

公司在很多方面跟第一天然非常相似 (所以本文寫得算快):

- 穩定增長的營業額,非常穩定的毛利率,不斷降低的淨利率。

- AP及存貨比較低。

- 員工人數很少。

- 服毒自殺。

- 相似的基金股東。

今次新的手法有:

- 發行非上市認股證

- 巨量的購股權

本廢柴只是指出公司帳目的疑點,是否有問題相信只有楊生及核數師會知道。

本廢柴沒有水晶球,不知道以後的股價會怎樣,可能公司會好像超大現袋般浴火重生,又或者好像歐亞農業,爆破前有機會退出,又或者悶上三五七年,下次牛市後再大炒。然而,本廢柴想指出的,如果你是以價值投資為標準買入572,在以上的疑點解決之前,實在不應該再持有。當然,通常最後一個街外人沽出之後就會大升。

2009年3月9日星期一

第一天然爆破研究

本廢曾經在2003-2004年間持有第一天然,當時看中的是低PE、高息及增長不俗,數據靚絕,當年的工業股仍有較高估值,只覺股價低得不合理,認為是市場的其中一個best kept secret,買入遲早發達。記億中好像悶了很久然後少賺而走,結果當然是我沽出後炒上。

沽出已沒有研究,只是偶然查看業績。感覺上第一天然派息穩定,業績平穩,負債甚少,股價波動不大。後來重遇已經是因為研究1195的toxic derivative ,發現第一天然跟1195跟本廢曾研究的565非常類似,都是現金甚多,margin非常高,業績無論市況如何都穩步向上的”好”股。第一天然雖然中毒,但底子深厚(高現金),斷估不到會迅速爆破。

與宜進利,聯洲系的不斷吸水的高負債爆破模式不同﹝本廢認為宜進利之爆導火線為收購先施錶行,以將虛幻營利化為現實﹞,與當年年海域化工的虛假現金與負債共同增長技倆 (希望日後有時間再研究此課題)又好像不同。這次是淨現金爆破,爆的公司表面上又是運作多年的工業股,根本無跡可尋。這次可能是福清/福建股全面爆破的開始。

本廢即管再研究一下第一天然上市後的年報,看看一個偽價值投資的(買入第一天然不放的散戶,除了以為自已是價值投資之外還有甚麼原因)散戶有沒有可能避開此劫。不選擇2008年的中期報告是因為年報的資料比較豐富。

基本資料

第一天然在2002年2月以每股0.73港元上市,發行200M股,集資146M。保薦人為日盛嘉富有限公司 (JS Cresvale)。招股文件在披露易網站已經找不到,只能找到創興證券的介紹。

集團的主要業務為生產及銷售各類型的冷凍海產及功能性食品(鰻魚)等等。主要出口到日本,美國為第二大市場,有少量內銷。

公司的架構非常簡單,上市公司在百慕達成立,擁有一家BVI的中間控股公司,中間控股公司再擁有福清隆裕食品開發有限公司。公司07年前的所有業務均由福清隆裕經營。另外還有一家香港的控股公司,作用不明。06-07年設立一家上海的商業企業,主要作內銷之用及另一家寧波的企業,爆破時仍未運作。

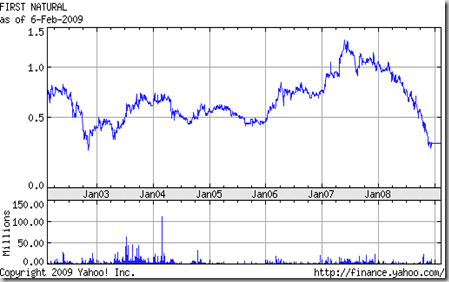

股價圖

上市至今的圖(取自yahoo)

三年週線圖 (取自AAstock)

一般圖表派應該會在穿支持位0.7或者穿50天線後止蝕離場,由於走勢從未轉好,應該不會再買。一般無知散戶應該捱不過08年的長命斜,就算不走亦不會加注,損失應該不會太大。唯有好股在手則泰山崩於前而色不變的自命價值投資(例如本廢柴)的投資者會逆市加碼。

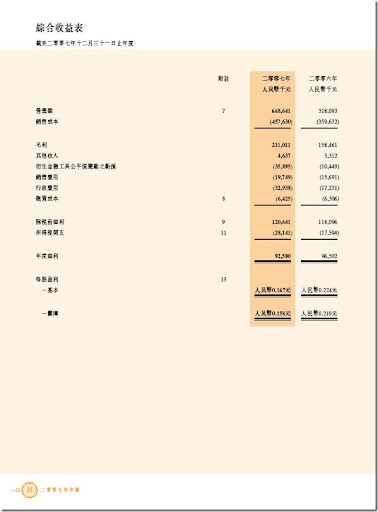

損益表

以下是07的損益表

觀察:

- 毛利率持平,營業額增長補償中毒的損失,總體盈利略降。由於沒有同類的公司,很難證明公司的毛利率是否正常。

- 分銷成本略少。

- 公司單計借款260M,當年息6厘只是15M左右。現在借款利息25M,太高。其中10M的息可能是短期借款的利息,反映公司的財。但總體而言基本上很難認為有問題。

- 稅務費用正常,再看資產負債表,deferred tax很少,即公司真的將稅款都繳交給中國稅局。公司多年來繳交的所得稅款多達250M,既然我們知道公司的帳務很有問題,有可能公司連稅務文件都是偽造的。

再看看多年的損益表及相關的比較:

觀察:

- 營業額穩定增長,毛利非常穩定。

- 融資成本近兩年急升。

- 稅前盈利的比率不斷盈利下降。

結論:

從損益表很難看出公司有問題,唯一奇怪的是公司多年毛利始終平穩,但價值投資者眼中,可能會認為這是公司的市場專利,是公司的優勢。

資產負債表

以下是07年的資產負債表。

觀察:

- 現金非常多 ,但多數現金都不由上市公司持有。

- 銀行借款(長債及短債)由上市公司借入。不明白為何有8億5現金還要借貸。

- Toxic Derivative及其他金融工具 由上市公司持有。

- 如果不計上市公司的AR,(估計為借給附屬公司的貸款),上市公司現金178M,負債403M,可能解釋了為何楊生一家人要潛逃。

- 上市公司的AR很多,但consol後減少,表面正常。估計上市公司的AR應為包括對子公司的inter-comp。福清隆裕註冊資本為23M美金,另一間新的FICE註冊資本10M港元,另一間未營業的廠註冊資本3M美金。inter-comp應為對BVI公司用作投資中國公司的貿款。

- 對營業額七億的公司而言,AP及存貨都比較少。

就一個價值投資者而言,只有第二點比較可疑。第一點對價值投資者來說可能是一個大大的加分。本廢柴認為基本是很難看出公司有問題。

由於楊生已潛逃,估計在大陸公司的現金是虛構的。因此推斷營業額以至AR都可能是假的。估計AP及存貨的金額可能反映公司真實的經營規模。公司九成的業務是出口,涉及外匯,海關,出口退稅等等,做假的難度照理應該比較大,但亦非全無可能。很多時候這些香港的上市民企,審計都由香港核數師負責,他們對外匯及海關的文件及程序認識為零,只要有一套半套正規的文件,要蒙混過關應該不難。

如果本廢柴要做假帳,內銷應該比出口容易。只要虛構買家,寄回假的 Audit confirmation,再做假的銀行記錄就可以。起碼不用做假的海關及外匯文件。

另外,如果要做假帳,是不是該把AP也一併做了?存貨要做就可能比較難,畢竟公司做的是冷凍食品,應該可以人手點數。

員工人數

1. 員工數目似乎太少。由於沒有業務相似的公司,很難直接比較。由於主要業務為生產,除非生產過程非常自動化或者單價很高,員工數目應很難少於1000人。但第一天然應該兩者皆非。本廢曾經跟蹤的工業股,例如飛達(1100),亞倫國際(684),成謙聲匯等(2728),都最少有3000名員工。營業額相近的高雅國際(907)有6000名員工。營業額較少的康大食品(834)有2300名員工。

2. 2006年及2007年員工數目與營業額增長不對稱。

有毒衍生工具

基本上1076中的毒跟1195一樣,都是先從德銀先收取一筆現金(1000萬美元),然後再按遠期利率指數決定以後的浮動費用。詳情可以David Webb 的toxic derivative一文。

David Webb 認為中毒的公司應該在服毒時不了解自己吃的是毒藥。本廢柴則認為有些公司(例如1076)可能清楚知道服毒對自己有百害只有一利,該一利就是即時的現金。公司為甚麼需要現金?可能當時公司已在崩潰邊緣,沒有那1000萬美元就會即時爆破。再陰謀論一點,整件事件可能是小老千遇見大老千。楊生一家(大老千)可能一早已決定要潛逃,既然有小老千(德銀)送錢上門,為甚麼不拿?

派息 (取自經濟通)

派息穩定,派息比率20%-30%,記憶中息率保持5%左右,但05年公司的派息突然減少。雖然公司高現金但派息不多,但是基本沒有甚麼可疑之處。

公司上市多年的總派息為150M左右。楊生約持有35%股權,總收入53M。

資本開支

02-03年的資本開支比較少,上市集資時的錢都用不完,04年卻配股集資。06-07年資本開支大增,種下爆破的禍根。令人費解的如果公司真的現金短缺,為甚麼要在06及07年大肆發展?如果資本開支是假的,這可能是楊生轉移現金的手段。如果是真的,可能是楊生想在06及07年市道好時發展,制造真的盈利,或者造一個更大的假象去引人入局。

本廢柴認為,資本開支大部份都應該是真的。原因是公司有相當多的基金股東,至少要投放資金攪好廠房的外觀,買入機器,應付基金的site visit。

集資記錄

公司多年在市場吸水380M,不計購股權,亦有350M。公司多年的派息達150M,不包括給楊生的股息亦需100M,繳交的所得稅達250M,剩下30M,不足以支付多年的資本開支。

公司05年底凈現金多於500M,照理06年根本不需要發行可換股債券,07年亦不需要訂立有毒的掉期,去拿區區的10M美金首付款。另外,公司05年的派息突然減少,故此推斷公司在05年真實所凈的現金已經不多。

相關人物 (大部份資料取自David Webb 的toxic derivative)

楊宗龍,集團主席,為中國包裝集團(572)(前稱展鴻集團,)的主席楊宗旺之兄。有關展鴻上市的事跡,可參考新財經:展鴻控股 - 第千只港股上市驚魂。

董輝,公司上市時的股東,持有10.50%,在XX年持股不再多於5%。董生為(福建)IPO奇人,據Webb的toxic derivative一文,董生在浩倫農科(1073) 98年IPO前加入成為執董,2002年離開。2000年在德維森(2330)(現稱紀翰集團,本廢的無知老母不知為何擁有此股,本廢痛陳利害,不知是否已放)IPO前加入,至05年11月離開。03年董生再在福記食品(1175)IPO前加入,現仍為福記的執董。

林萬強,公司上市時的股東,持有15.75%,03年前持股已不再多於5%。林生01年10月至02年6月為公司的非執董。林生為後來03年上市的華翔微電(1195)的主席。

根據toxic derivative一文,林生跟董生為空手道高手,空手入白刃之道出神入化。在公司IPO前半年,林董二人(林6董4)以HKD13.65M買入pre-ipo前的35%股權,而公司IPO前派發HKD71.33M的股息,林董二人分得HKD24.97M,半年歸本並大賺80%。IPO後二人股權攤薄至26.25%,公司大約有800M股,以IPO價計算,約值HKD153.3M。以HKD13.65M的成本半年內取得HKD178.27M的現金及股份,相信林董二人IPO時必定出力甚多。

楊生相信亦不是傻仔,成本HKD11.32M,IPO收回146M。街外錢齊齊賺,大家都是大贏家。

齊忠偉,2008年4月加入為公司秘書,2008月爆破時辭職。2003年11月至2007年3月期間為博智藥(1149)的執行董事。博智藥業亦為福清股,同為陳葉馮做核數。有時間會另文研究。

根據Toxic derivative及toxic convertible一文,可以發現1076, 1195, 572三間福清的公司以至其他福建股如1073及1149等等有一定程度的關係。

基金股東

惠理基金 03年已持有9.21%, 07年10月底持股降至5%以下。大戶出貨,愈出愈高,真不愧為"價值投資"之首。

DKR Management Co. Inc. - 06年8月11月持有公司14.75%的股權,接了公司的可換股債券,07年11月底持股降至5%以下,8成股權已轉成股票並且賣出。

Concordia - 07年1月持有公司5.03%,07年5月底持股降至5%以下。

SFP Fund - 06年7月持有公司5.29%,07年12月底持股降至5%以下。

AIG - 07年3月持有公司5.01%,07年5月底持股降至5%以下。

UBS AG - 07年5月持有公司5.63%,爆破時(08年12月)仍持有7.83%。

Veer Palthe Voute NV - 與allianz有關, 07年11月持有公司5.7%,08年10月持股降至5%以下。

Crosby Capital - 07年12月持有公司6.07%,爆破時(08年12月)仍持有6.69%

Dunross Investment - 08年10月持有5.16%,爆破時(08年12月)仍持有7.03%。傻仔之霸。

基本上除傻霸Dunross 外,所有基金股東都在08年減持。金融海嘯下基金減持行動應該沒有啟示作用,因為不能分辨減持是因為基金規模減少或是減持非核心股,或者是知道公司有問題。

數花 (資料取自David Webb的網頁)

這張花紙有一個奇怪的地方:接近所有的已發行股份都在CCASS出現。就本廢柴的經驗所知,大股東的持股大多數情況下都不曾在市場上銷售,所以一般不會轉往證券行持有,所以大股東的股份不會(全部)在CCASS出現。 如果大股東需要在公開市場賣出持股,則要先將股份轉到證券行。

第一位持股相信大部份為楊宗龍所有,大家可以見到先由中信證券轉至大摩,再由大摩轉至新鴻基。

8月5日新鴻基證券正式進場。由於爆破之後公司由同為聯合系的禹銘李華倫接手,本廢柴懷疑楊生在8月時已經將公司股份抵押予新鴻基。令人不明白的地方是新鴻基到現在還沒有任何披露權益的行動。

推斷在新鴻基之前,大股東可能已經用股票與大摩及中信證券進行不同的融資安排。現在看來,大股東的股份在CCASS的出現已經是一個很大的警號。(頻繁)轉換證券公司持有股份就更加可疑。

核數師

核數師由上市到爆破為本廢柴至愛福建皇陳葉馮。市面上多隻福建股均為陳葉馮新歡舊愛,相信以後一定精采非常。

結論

作為一個價值投資者,如果只看P&L及balance sheet,應該比較難看出問題。如果足夠小心,可能會在公司06月9月發行可換股債券時離場,又或者在07年11月David Webb出toxic derivative一文時離場。

本廢柴認為,因為楊生潛逃,可以相信在中國公司的現金大部份是假的,其他方面,如固定資產,營業額,AR等等亦會有水份,但不致於全部都是假的。公司有很多基金的投資者,不可能所有基金都是金手指基金,明知公司有問題都去投資,又或者提供意見令公司盤數更靚。7份真的假話最難識破,所以才有那些多基金上檔。

總結今次的經驗,可以總結為以下幾點:

- 圖表不會騙人,週線圖及月線圖是最可靠的朋友,走勢不好不要買,要勇於止蝕。

- 融資成本可以看出公司真實的財務狀況。

- 對高現金的公司,先觀察派息及其他的集資行為(配股,發行可換股債券,玩衍生工具)再判斷是否真的"高現金"。

- 比較員工人數與營業額的關係。員工人數會否太少。

- 是否有"價值投資"基金入股。那些基金是否已經退出。

- 大股東的股份是否在CCASS出現,有否轉換證券公司持有股份。

- 留意核數師的名聲,現時及過去負責核數的股份。是否有轉換核數師。

下次的課題,應為572或者1149。本來565亦是一個很好的選擇,但現在看來似乎已經爆破。另文會附上一個福建股的list。

2009年3月4日星期三

點解匯豐 12 供 5 而非 2 供 1 ?

小妹幫襯開某本地証券行, 有高層得悉匯豐公佈, 著其電腦部同工馬上統計各持有匯豐之客戶的持股量。

假設所有客戶供股, 若 2 供 1, 有 8 成客戶供股後不會持有碎股。

12 供 5, 所有客戶除非再作買賣 , 否則供股後必持碎股。

此高層曰 : 持碎股會減低你沽貨意欲 , 匯豐選擇 12 供 5 而非 2 供 1 方案 , 可減低令完成供股後對它的沽壓。

亦因此, 各客戶縱使堅持對匯豐不離不棄, 也寧願先沽貨再買 rights 供, 故公佈後匯豐股價依然流血不止。